炒股配资 宁德时代“牵手”一道新能?价格战下遇增长瓶颈

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

股票配资的优势在于,它可以大幅放大投资收益。如果投资者在配资后成功获利,其收益将是原有本金的数倍。然而,股票配资也存在一定的风险,如果投资者判断失误导致亏损,其损失也将被放大。

来源:证券之星

近日,有媒体报道称,锂电池巨头宁德时代(300750.SZ)目前正与光伏组件制造商一道新能源科技股份有限公司(下称“一道新能”)洽谈收购事宜。如交易成功,一道新能有望获得数十亿级别的资金注入。消息一出,立刻引发市场热议。

证券之星注意到,近年来一道新能扩产扩能步伐不止,随着光伏市场环境的变化,IPO落空使其“补血”渠道受阻。这背后,光伏产业下行给一道新能的经营带来了巨大的挑战,继去年下半年亏损后,今年上半年公司也出现经营亏损。叠加高资产负债率压力,一道新能的发展前景颇为严峻。

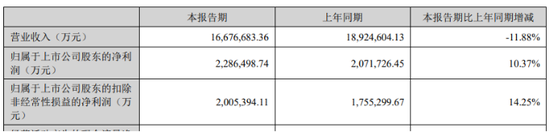

对宁德时代而言,拿下组件厂将提升其光伏制造竞争力,完善自身光储一体化布局。但布局光伏背后,在新能源产业链价格战影响下,宁德时代经营承压,上半年营收退坡,归母净利润增速从去年的153.64%骤降至10.37%。在此背景下,宁德时代收购高负债的一道新能对其自身发展或存在一定风险。

01.标的上半年预计亏损

资料显示,一道新能成立于2018年8月,公司主要从事高效光伏电池、组件及系统应用的研发、制造和销售,以及光伏电站的投资、建设和运营等,其九成以上的收入来自于光伏组件及电池片。

据了解,一道新能“卖身”之前有过IPO的经历。其IPO申请于去年12月获得受理,但历时8个月,最终还是主动撤回了上市申请。

证券之星注意到,一道新能上市折戟背后,一方面是IPO政策收紧所致,另一方面则是光伏行业整体下行所带来的经营不确定性。

2021年至2023年,一道新能分别实现营收18.94亿元、86.06亿元和227.24亿元,对应归母净利润分别为-1.47亿元、2.03亿元和4.6亿元。2021年亏损的原因主要是原材料采购价格涨幅远超产品销售价格涨幅所致。

事实上,近两年收入高速增长背后,一道新能的产能规模也在扩大。招股书显示,截至2023年末,一道新能电池、组件合计名义产能为11GW、17.5GW。今年7月,一道新能10GW高效组件项目正式投产。据媒体报道,目前一道新能拥有30GW的电池片产能和30GW的组件产能。体现在人员规模上,一道新能的员工总人数已从2021年的1080人增长至2023年的5960人。

另一方面,其出货规模也保持在行业前列。2023年,一道新能组件出货量位列全球第9位。根据InfoLinkConsulting发布的2024年上半年全球组件出货排名,一道新能与协鑫集成(002506.SZ)并列全球第八位。

但随着光伏景气度下行,一道新能又重陷亏损。近一年来,产业链价格下行导致行业整体亏损面扩大,企业“失血”严重。去年上半年,一道新能实现归母净利润5.81亿元,但全年归母净利润降至4.6亿元,这意味着去年下半年亏损了约1.21亿元。

在行业产能过剩和价格内卷影响下,一道新能去年的资产减值损失为6.32亿元,其中存货跌价损失达5.25亿元。今年以来,公司产品价格继续下行,导致存货跌价准备计提金额增加,且对产品毛利率造成不利影响,一道新能预计上半年经营出现亏损。

“造血”能力不足,一道新能资产负债率也持续处于高位。2021年-2023年,一道新能的资产负债率分别为87.71%、86.54%和86.89%,而同行业可比公司同期资产负债率均值分别为73.03%、71.23%和72.43%,其资产负债率显著高于同行平均水平。

02.“宁王”并购的AB面

在业内人士看来,宁德时代选择此时接手,一方面有抄底的意味,可以以较低的成本实现业务的多元化,另一方面也能加大公司在光储融合整体解决方案的布局。

作为动力电池和储能电池的龙头企业,宁德时代早在2022年便瞄准了光储充一体化市场,并着手光伏产业链上下游的布局。2020年12月,宁德时代与永福股份(300712.SZ)共同设立时代永福新能源科技有限公司,旨在实现“光伏+储能”领域的深度合作和产业布局,后公司更名为时代绿色能源有限公司(下称“时代绿能”)。

去年5月,宁德时代在SNEC上发布了全球首个“零辅源光储融合”解决方案。今年6月,时代绿能又将主要建设小型光伏电站的溧阳乐叶光伏能源有限公司和光伏生产设备制造商亳州西甲新能源有限公司收入麾下,对两家公司100%控股。

业内人士分析称,宁德时代已在光伏电池、电站领域进行了布局,若更为成熟的组件业务落地,将对公司下游电站业务形成有利支撑,从而更好完成光储一体化发展。

证券之星注意到,加快光储一体化发展背后,宁德时代经营承压,从去年Q4到今年Q2已经连续三个季度营收同比下滑,降幅分别为10.16%、10.41%、13.18%。

今年上半年,宁德时代营收出现负增长,分别实现营收、归母净利润1667.67亿元、228.65亿元,增速分别为-11.88%、10.37%,双双降至2021年以来同期最低水平。去年同期,其营收及归母净利润增速分别为67.52%、153.64%。

动力电池和储能是占据宁德时代85%营收的核心业务,其中收入占比在67%以上的动力电池系统上半年营收同比下滑19.2%,一直保持高速增长的储能业务也仅微涨3%。究其原因,上游原材料价格大幅度下滑,叠加下游价格战,导致宁德时代的产品销售价格也跟着大幅度下滑。

体现在产能方面,上半年宁德时代的产量为221Gwh,但产能却有323Gwh,产能利用率仅65.33%,较去年末下滑约5个百分点。

业内人士分析称,对于宁德时代而言,收购一道新能可能需要承担巨额的债务,面临较大的偿债压力,消耗现金流并影响公司的财务稳定性。同时收购高资产负债率的公司也可能会使宁德时代自身的资产负债率上升。数据显示,今年上半年宁德时代的资产负债率高达69.26%,处于上市后历史同期的高位。

主营业务承压之际,宁德时代也需要找到新的增长点。目前,光伏行业进入深度调整期,行业兼并重组频现,宁德时代是否会成为一道新能的“白衣骑士”?收购又是否会给宁德时代带来收入的正增长?证券之星将持续关注。(本文首发证券之星,作者|陆雯燕)

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 炒股配资